산업통상자원부

home 자료실 유관기관 자료 산업통상자원부

인도네시아, 의료 인프라 개선정책에 따른 제약 수요 증가

| 작성자 | 관리자 | 카테고리 | 대한무역투자진흥공사 |

|---|---|---|---|

| 등록일 | 2018-01-26 | 조회수 | 5,898 |

| 출처 | KOTRA | ||

| 원문링크 | http://news.kotra.or.kr/user/globalBbs/kotranews/4/globalBbsDataView.do?setIdx=243&dataIdx=164521 | ||

※원문 확인 및 문의를 원하시면 아래를 클릭해주시기 바랍니다.

해당홈페이지 바로가기

- 2017년 헬스케어산업 육성 로드맵 보건부령 No.17/2017 발표 -

- 진출이 유망한 시장이나 진출 규제사항 많아 철저히 준비해야 할 것 -

□ 인도네시아 제약 관련 주요 제품 관세율, 관련 수입 규정

주: 규정 중 식약청 법규는 거의 모든 품목에 해당이 되며, 품목 성향에 따라 보건부령 혹은 농업부령이 추가로 적용됨(8자리 기준으로 조회가 돼야 하나, 품목량이 방대해 4자리로 표기)

자료원: 인도네시아 재무부, 대한민국 관세청

□ 인도네시아 제약 시장진출 기회

ㅇ 정책 차원

- 인도네시아에서의 제약산업은 국가 사회 보장 시스템의 개선으로 인해 재조명되고 있음.

- 정부는 국가의 건강보험을 적용하기 위한 정책을 시행했으며, 해당 프로그램은 인도네시아 역사상 가장 큰 보건정책 개혁임.

- 이전에는 중산층 이하의 소비계층은 질환이 있을 때 의약품에 드는 비용에 부담을 느껴 병원에 가는 것을 꺼려했었으나, 현재는 인도네시아 병원의 모든 의약품들을 건강보험 시스템 덕분에 무상으로 제공받을 수 있음.

- 인도네시아 정부 정책의 지원으로 인도네시아 제약산업의 발달이 가속화되고 있는 상황임.

- 2017년 2월에 인도네시아 정부는 보건부령 No 17/2017을 통해 제약 및 의료기기 산업 육성 로드맵을 발표함에 따라 정부 차원에서도 제약 및 의료기기 산업을 육성할 수밖에 없는 상황임.

- 2014년에 인도네시아 제약산업 순위는 산업 순위에서 23위를 차지했음. 인도네시아 정부는 2017년에 20위로, 2020년에는 19위로 격상시킬 계획을 수립 중

- 이에 인도네시아 제약시장은 진출이 유망한 산업 중 하나로 회자되고 있음.

- 또한 인도네시아 정부는 헬스케어 분야에 정부 예산을 대폭 증가시켰는데, 특히 2016년의 헬스케어 분야에 할당된 정부 예산이 106조1000억 루피아(약 79억6487만 달러)를 기록하며, 전년대비 43%나 급증했음.

- 전체 보건복지로의 정부지출 실적이 정부 총지출의 5%가 되는 경우는 사상 최초임. 자금 할당량의 대부분은 건강보험시스템 구축, 건강보험 소지자를 위한 지역병원의 활성화를 위해 지출됐음.

- 2017년의 헬스케어 분야로 할당된 예산은 104조 루피아(약 78억722만 달러)로 2016년에 비해 절대 규모는 소폭 감소했으나 정부 지출의 5% 수준은 그대로 유지가 됐음.

ㅇ 기업 차원

- 이러한 건강보험 시스템의 발달로 일례로 PT kimia Farma Tbk는 자사 의약품의 생산량을 늘리기 위해 사업개발을 위해 3조 루피아를 투입할 계획을 수립했으며, 현재 한국 기업인 PT Sungwun Pharmacopia Co. Ltd 와 합작법인을 설립하기도 했음.

- 생산능력은 연간 30톤이며, Kimia Farma 사와 PT Sungwun Pharmacopia Co. Ltd 사는 서부 자바의 브까시(Bekasi)라는 도시에 공장을 추가로 설립하기를 희망

- 양 사는 현재 심바스타틴(simvastatin), 아트로바스타틴(atorvastatin), 로수바스타틴(rosuvastatin), 판토프라졸(pantoprazole), 에소메프라졸(esomeprazole), 라베프라졸(rabeprazole), 클로피도그렐(clopidogrel), sarpogrelate(사포그렐레이트) 등의 심혈관계 혹은 소화기관계통의 의약품을 생산 중

- 또한 Kimia Farma는 화장품과 건강기능식품에 사용되는 고기능 화학 원재료를 생산해 한국, 일본, 미국 등지에 수출할 계획이라고 밝혔음.

ㅇ 소비자 차원

- 젊은 인구층의 증가함에 따라 2016년 기준 인도네시아인 평균 연령은 28.6세를 기록하고 있으며, 생활양식의 변화로 각종 질환이 증가함에 따라 의약품에 대한 수요는 급증했음.

- 보건부에 의하면 인도네시아에서 현재 빈번하게 발병하는 질병은 암, 심혈관 질환, 만성 호흡기 질환, 당뇨 등으로 집계되고 있음.

- 예를 들어, 인도네시아 질병 관리 당국은 4300만 명의 인도네시아인들이 2015년부터 화재로부터 발생된 연기에 노출됐으며 50만명 이상의 인구가 현재 심각한 호흡기 감염 질환을 앓고 있는 것으로 보도

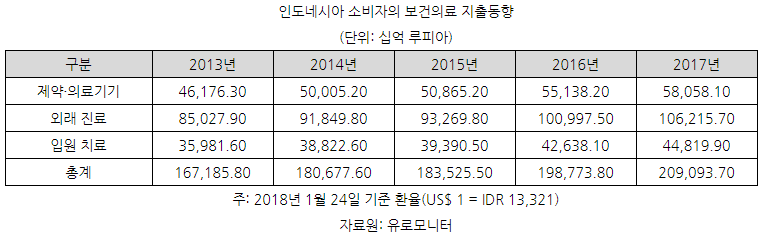

- 건강문제로 소비자의 지출은 갈수록 증가하고 있으며, 유로모니터는 인도네시아인이 2016년에는 198조7700억 루피아(약 149억 2155만 달러)를 의료비용으로 지출한 반면 2017년에는 209조900억 루피아(약 156억9627만 달러)로 전년대비 6% 증가했다고 함.

- 2017년에 인도네시아 소비자가 제약 및 의료기기에 지출한 비용은 58조5810억 루피아(43억9764만 달러)로 전년대비 5.3% , 5년 전 대비 25.73% 증가했음.

- 하기 지출 현황을 살펴보면 2013년부터 2017년까지 5년에 걸쳐 제약·의료기기, 외래진료, 입원치료 등 모든 영역에서 지출이 증가함을 알 수 있음.

ㅇ 진료시설 차원

- 인도네시아 병원의 수가 증가하는 상황은 제약시장 성장에도 긍정적인 영향을 미칠 것으로 전망

- 예를 들어 3차 진료기관인 실로암(Siloam) 병원은 2017년에 향후 몇 년 내에 대형 종합병원을 인도네시아 내에 50여 개 설립하겠다는 발표를 함.

- 또한 마야빠다(Mayapada) 병원의 실소유주인 PT Sejahtera Anugrahjaya사 또한 가까운 미래에 50개의 병원 분점을 설립할 계획에 있음.

- 인도네시아의 유명한 자선가인 Dato Sri Tahir씨가 운영하는 마야빠다(Mayapada) 그룹은 전문적인 의료보건 서비스를 인도네시아에 도입하기 위해 싱가포르 국립병원과 협력 체계를 구축

□ 인도네시아 제약업계 시장규모

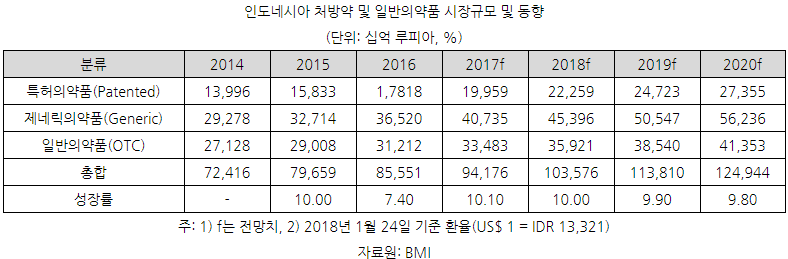

ㅇ 인도네시아 제약시장의 전체 규모는 2016년을 기준으로 85조6000만 루피아(약 64억2227만 달러)로, 분류별 점유율에서는 제네릭 의약품이 42.68% 규모로 하기 처방약 및 일반의약품 시장에서 차지하는 비중이 가장 높음.

ㅇ 제약시장은 연간 10%의 성장세가 기대되며, 이 중에서도 제네릭 의약품은 인도네시아 정부의 국민건강보험 시행 등의 요인으로 전망이 유망함.

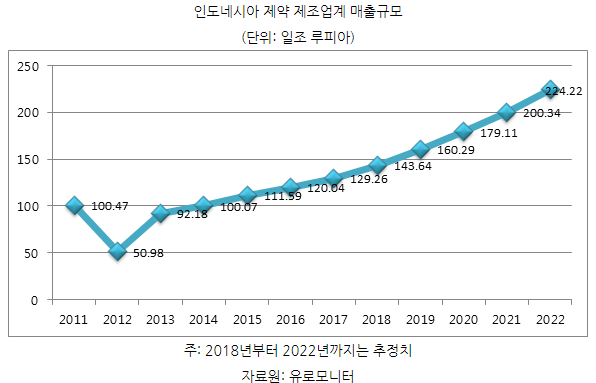

ㅇ 수요에 의해 현지 제약 제조사들의 매출액도 증가하고 있으며, 2012년부터 2022년까지 10년 동안 유로모니터는 인도네시아 제약시장 매츌 규모 성장률은 11.37%가 될 것으로 내다보았음.

ㅇ 2018년에 제약시장의 매출액은 1436억4000만 루피아로 예상하고 있으며, 이는 1292억6000만 루피아를 기록한 2017년에 비해 11.12% 증가

ㅇ 인도네시아 정부는 2017년에 제약산업 관련 경제 패키지 출시되면서 의약품 원료 국내 생산 증대와 외국인투자유치에 부여되는 인센티브가 제공되고 이를 통해 제약 제조업이 성장할 것으로 기대

ㅇ 인도네시아 제약협회인 GP Farmasi는 제약산업의 성장률은 2018년도에 5% 정도 될 것으로 전망했음. 이는 2017년 성장률인 10%보다 다소 낮은 성장률임.

ㅇ 제약협회가 예측하는 성장률이 낮은 주요 원인은 중국 정부가 발표한 환경보호 정책에 따라 의약품 원료 생산을 제한하고 있는 점임.

ㅇ 인도네시아에서 의약품 원료는 주로 중국에서 수입을 해오고 있는데다가 요즘 들어서 달러에 비해 위엔화의 강세로 인도네시아 제약산업의 성장에도 큰 영향을 미칠 것으로 예상되고 있음.

□ 인도네시아 제약 수입동향

ㅇ 인도네시아의 HS Code 3003, 3004 수입 실적

- 보건부에 따르면 인도네시아 제약시장에 유통되는 70%의 의약품은 현지 제약업체가 생산하고 있으며 30%정도가 해외에서 수입해오고 있음.

- 그럼에도 인도네시아는 현재 의약품에 사용되는 의약품원료는 수입에 많이 의존하고 있음. 약 96%의 원약품 원료가 중국, 독일, 미국, 영국, 프랑스 등 다양한 국가에서 수입되고 있음.

- 의약품과 관련된 주요 HS Code에는 2936·2941 등의 약의 원료가 되는 유기화합물과 3002로 분류되는 백신, 그리고 3003·3004로 분류되는 의약품으로 볼 수 있음.

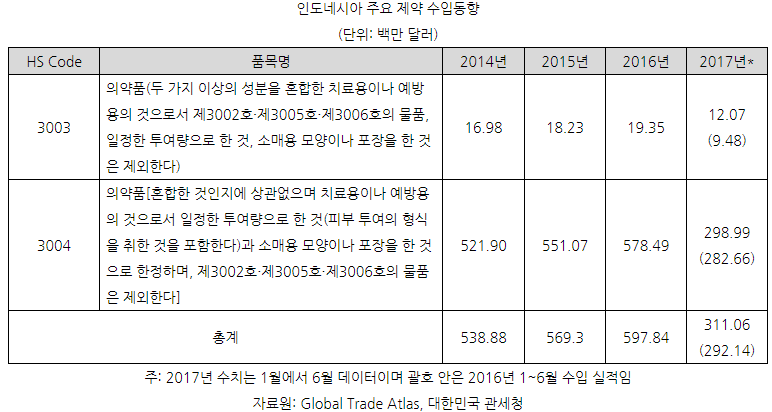

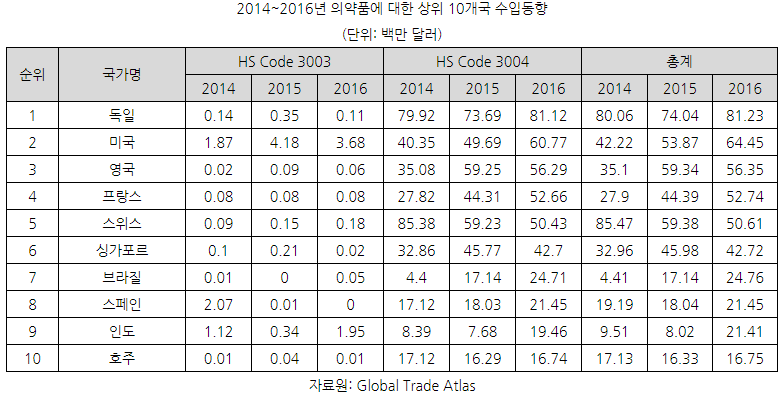

- 인도네시아 재무부 법령(MENTERI KEUANGAN REPUBLIK INDONESIA NOMOR 6/PMK.010/2017)에 의해 의약품으로 지정 분류된 HS Code 3003 및 3004를 기준으로 한 의약품 시장의 최근 수입동향은 다음과 같음.

- 2014년부터 2016년까지 3년동안 인도네시아의 제약 관련 제품 수입 실적은 매년 꾸준히 증가하고 있음.

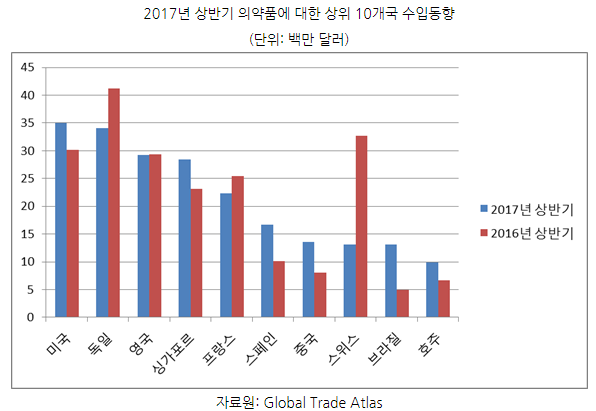

- 또한 2018년 1월 Global Trade Atlas 기준, 2017년 최신 데이터는1월부터 6월까지 조회되고 있으나, HS Code 3003·3004 품목군의 2017년 상반기 수입실적은 3억1106만 달러로 전년동기대비 6.5% 증가했음.

ㅇ 대인도네시아 주 수입국에 대한 제약 수입동향

- 2014년에서 2016년까지 HS Code 3003·3004 기준으로 의약품 상위 10개국에는 독일, 미국, 영국, 프랑스, 스위스, 싱가포르, 브라질, 스페인, 인도, 호주 순이며 한국은 10대 주 수입국에 포함되지는 않고 있음.

- 인도네시아 시장에서는 현재 HS Code 3003 제품군보다는 HS Code 3004 제품군에 대한 수입액 규모가 약 25배 가까이 큰 것으로 나타남.

- 한국은 2016년 기준으로 HS Code 3003 수입 순위는 7위이며 HS Code 3004 수입 순위는 18위를 기록했음.

- 한국산 제품의 수입 실적은 아직까지는 상위주요국에 포함되지는 않고 있으나 항생제나 암 및 심장질환 치료용 패치, 살균수, 방부제, 마취제, 진통제, 항히스타민제, 피록시캄, 이부프로펜, 암 및 에이즈 치료제 등이 포함된 제품군(HS Code 300490)을 중심으로 한국산 제품에 대한 수입액은 2015년까지 지속적으로 감소하다가 2016년부터 매년 증가하고 있는 실정임.

- 2017년 상반기에는 2016년의 의약품 수입시장 상위 국가 순위가 국가별 수입액 규모 증감에 따라 변동됐으나, 2016년 상위 10개국 자체에 대한 변동은 발생하지 않았음.

- 2017년 상반기 수입 순위 기준으로, 미국, 독일, 영국, 싱가포르, 프랑스, 스페인, 중국, 스위스, 브라질, 호주 순임.

- 독일, 영국, 프랑스, 스위스 등 의약품 강국 제품의 수입이 전년동기대비 감소한 반면, 미국, 싱가포르, 스페인, 중국, 브라질, 호주산 제품의 수입이 증가

- 한국산 제품은 여전히 의약품 수입시장 순위 안에 들지는 못하지만, 페니실린, 아목시실린, 암피실린, 기타 항생물질, 호르몬, 인슐린, 항말라리아제 등을 포함한 HS Code 3003 제품의 경우 의약품 선진국인 프랑스, 스위스, 브라질, 독일, 호주, 영국 등을 제치고 8위를 기록함.

- HS Code 3003 제품군에서는 2017년 상반기 기준 중국산이 1위를 차지함.

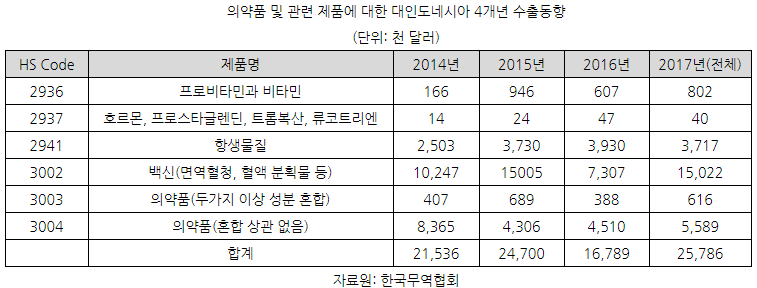

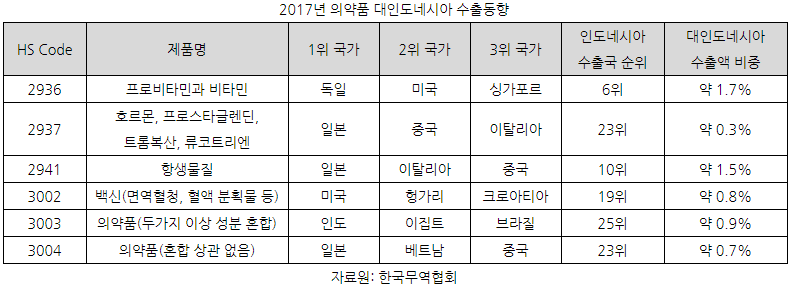

ㅇ 대인도네시아 한국산 의약품 수출동향

- 전반적으로 우리 제품의 대인도네시아 수출 규모는 적은 편이며 한국의 전반적인 수출실적이 저조했던 2016년에는 프로비타민, 백신, 두 가지 이상 성분을 혼합한 의약품 등의 수출 실적이 대폭 감소했으나 2017년에는 예년 실적을 거의 회복했음.

- 2017년의 의약품 관련 주요 제품에 대한 대인도네시아 수출 실적은 총 2579만 달러로 전년대비 53.6% 가량 증가하며 최근 4년 동안 가장 높은 수출 실적을 기록

- 가장 많은 수출 실적을 차지하는 품목군은 HS Code 3002이며, 그 다음으로는 HS Code 2941로 기록됨.

- 반면, 인도네시아가 인구 4위인 거대시장이며, 의약품 수요가 증가하는 국가임을 감안하면 아직까지는 우리나라의 대인도네시아 수출비중이 1% 내외의 규모로 높지 않은 것으로 보임.

- 오히려 독일, 미국, 싱가포르 등 제약 선진국으로의 수출 실적이 큰 편이며 이는 이들 국가가 대한 외국인 직접 투자를 통해 한국에 설립한 공장에서 가공한 의약품을 자국으로 수입하고 있을 가능성을 타진해볼 수 있음.

□ 인도네시아 제약업계 경쟁동향

ㅇ 최근 수년간 인도네시아 보건정책이 발달하고 병원 수와 환자 수가 증가하면서 의약품에 대한 수요가 지속적으로 증가하고 있는 반면, 제약 업계 규모 성장 속도는 제품에 대한 수요에 비해 느린 편임.

ㅇ 2014년에 인도네시아에 있는 제약업체 수가 192개사였음. 2015년에는 211개사로 증가했으나, 2016년에는 214개사로 업체 수가 폭발적으로 늘지는 않고 있음.

ㅇ 기본적으로 제약업 종사자로 GMP 등 인도네시아 정부에서 요구하는 조건에 맞춰 의약품 생산공장을 설립하는 데에 소요되는 비용은 기본 1000만 달러 이상임. 고도의 기술, 수준 높은 연구개발, 임상 시험, 제조, 패키징 등의 과정에는 반드시 숙련된 전문직종이 필요하기 때문에 인건비도 많이 소요될 수밖에 없음.

ㅇ 이에 100명 이상이 넘는 종업원을 보유하는 제약업계 대기업은 전체 기업 중 1% 정도를 차지하나, 이들의 실적은 인도네시아 제약산업 매출액의 대부분을 차지하는 것으로 나타남.

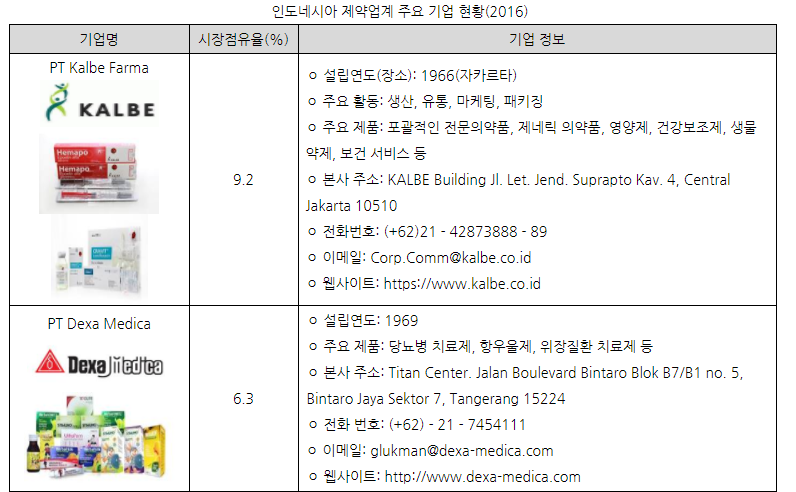

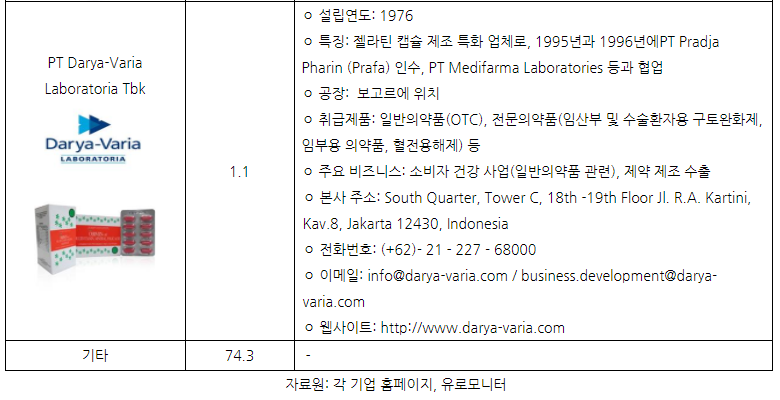

ㅇ 인도네시아 제약 업계 대기업에는 Kalbe Farma, PT Tempo Scan Pacific Tbk, Kimia Farma, Dexa Medica PT, PT Darya-Varia Laboratoria Tbk 등이 포함됨.

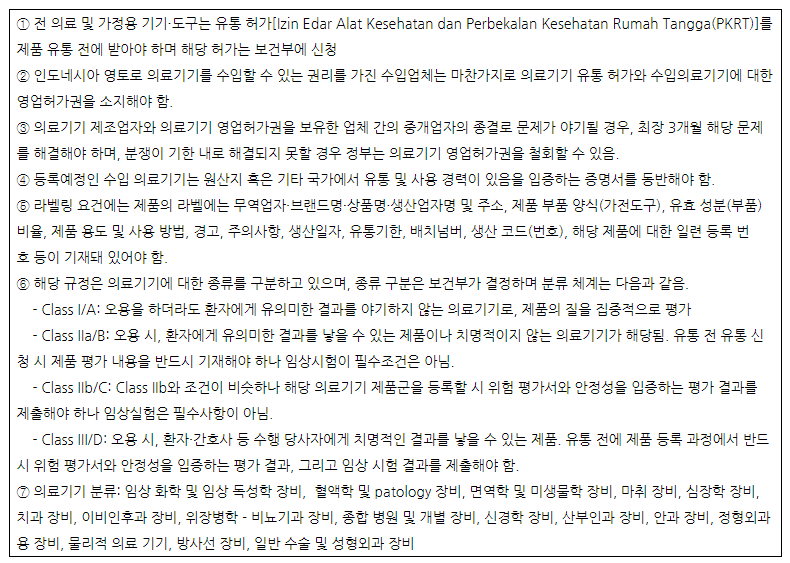

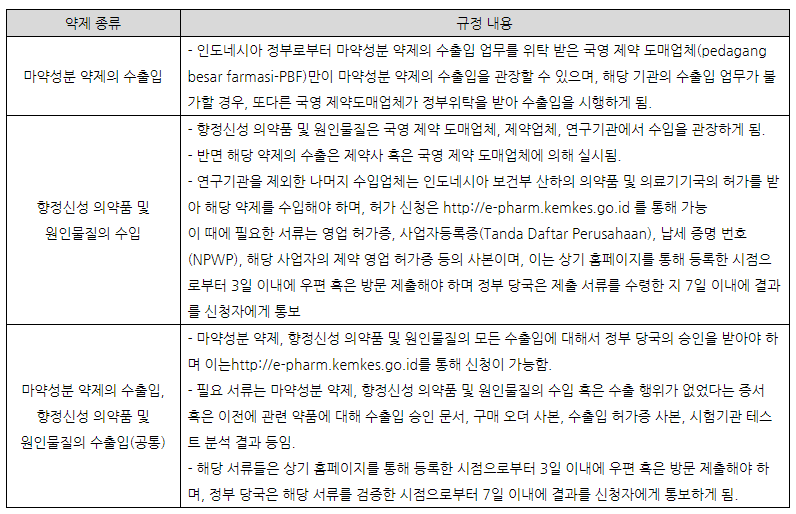

□ 인도네시아 제약 주요 수입 관련 규정

ㅇ 보건부령 No 1190/Menkes/Per/VIII/2010

ㅇ 보건부령The Regulation of the Ministry of Health No 10 Year 2013

- 인도네시아 정부는 해당 법령에 따라 연구개발 및 의료용으로 사용되는 마약성분의 약제(narcotic, 진정제, 진통제, 수면제 등), 향정신성 의약품 및 원인물질의 수출입을 통제하고 있음.

- 해당 규정은 제약 도매업자 및 연구기관을 비롯한 제약산업계와 관련된 법률임.

- (보고의 의무)인도네시아 정부로부터 마약성분 약제의 수출입 업무를 위탁 받은 국영 제약 도매업체는 관련 의약품에 대한 매 수출입 실적을 수출입 행위가 이뤄진 시점으로부터 3일 이내에 정부 관리 당국(보건부 산하의 의약품 및 의료기기국)에 제출해야 함.

- 향정신성 의약품 및 원인물질 수출입 업체 또한 마찬가지로 수출입 행위가 이뤄진 시점으로부터 7일 이내에 정부 관리 당국(보건부 산하의 의약품 및 의료기기국)에 수출입 결과 보고서를 온라인 또는 오프라인으로 제출해야 함.

- 반면 연구기관은 인도네시아로 수입된 향정신성 의약품 및 원인물질의 사용에 대해 인도네시아 식약청장(BPOM) 앞으로 보고해야 하며 해당 보고는 수입 약품을 받은 시점으로부터 7일 이내에 행해져야 함.

ㅇ 식약청장 법령 BPOM No 4 Year 2017 : 수입 식품, 의약품 관리 감독 재정의에 관한 조항

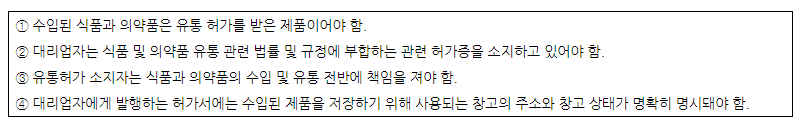

- 식품과 의약품은 식약청(BPOM)의 유통 허가증을 보유한 업자 혹은 위임을 받은 대리업자만이 수입할 수 있으며, 수입 조건은 하기와 같음.

- 식약청이 발급한 유통 허가증을 이미 소지하고 있는 제약 회사는 수입 약품에 대한 품질 검증 절차가 지정돼 있는 의약품 업체에 의해 계속 이행된다는 조건 하에 다른 제약 회사나 제약 도매 수입 업자를 의약품 수입 업자로 지정할 수 있음.

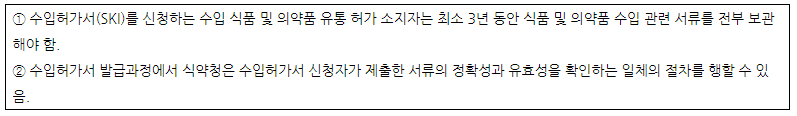

- 유통허가서 소지자는 식약청장의 수입 허가서 형태의 서류가 있어야 하며, 이는 인도네시아에서 Surat Keterangan Impor(SKI)로 불림.

- SKI는 자유무역 지대, 자유 무역항, 보세 구역을 포함한 인도네시아 전 영토로 수입 시에 1회만 유효

- 모든 수입 물품은 유통기한 관련 규정을 준수해야 하며, 인도네시아로 수입되는 의약품, 전통 의약품, 유사의약품, 건강보조제, 화장품의 최소 유통 기한은 해당 제품의 원래 유통기한의 1/3 수준임.

- 인도네시아로 반입되는 생물학적 제품의 최소 유통기한은 원래 유통 기한에서 9개월 앞서 종료됨.

- 필수 서류 관련 내용

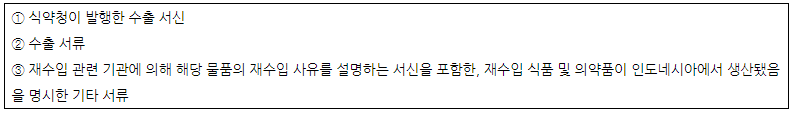

- 모든 식품과 의약품의 재수입*은 해당 규정(BPOM No 4 Year 2017)에 따라 하기의 서류를 구비해야 함.

* 재수입: 수출된 상품을 수출 시의 상태나 성질 그대로 다시 수입하는 일

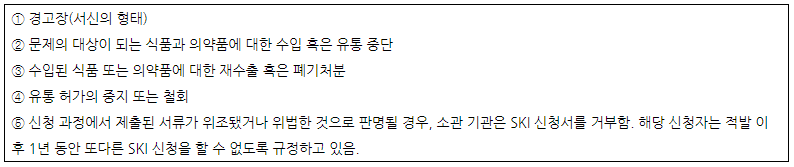

- 수입 제재 형태

ㅇ 식약청장 법령 BPOM No 5 Year 2017

- 해당 법령은 기본적으로 식약청장 법령 BPOM No 4 Year 2017와 맥락을 같이하고 있으며, 해당 규정의 요지는 수입업자는 반드시 식약청으로부터 수입 허가서를 득해야 한다는 것임.

- 해당 법령과 식약청장 법령 BPOM No 4 Year 2017의 차이점은, BPOM No 4 Year 2017의 차이점이 시리얼 완제품에 해당되는 반면에 해당 법령은 시리얼의 원재료 등 시리얼 완제품이 아닌 것에 대한 것으로 완제품이 득해야 하는 자격요건을 전부 갖출 필요는 없음.

- 따라서 수입업자는 시리얼이 완제품이 아닌 상태에서는 바로 유통업계로 유입되지 않으며, 이에 원재료 수입을 위해 SKI를 신청하기 전에 유통허가증을 획득 할 필요가 없음을 KOTRA 자카르타 무역관이 식약청 관계자와의 인터뷰를 통해 확인

□ 시사점 및 진출 유의사항

ㅇ 우리나라의 제약업계의 인도네시아 시장진출 규모는 작으나, 일부 우리 기업이 인도네시아 제약시장에서 내실있는 결실을 맺고 있음.

- 2017년 10월에 서울 제약은 인도네시아 제약업체 SOHO사에 도네페질, 아리피프라졸 ODF(구강붕해 필름) 등을 767만 달러의 규모로 수출을 계약했음.

- 또한 대웅제약과 인도네시아 현지 업체와의 합작법인인 대웅인피온을 통해 적혈구생성인자 '에포디온'을 판매함. 판매 시작 6개월 만에 시장점유율 40%를 달성하는 등 우리 제약기업도 약진을 보이고 있음.

ㅇ 현재 인도네시아의 보건 정책이 활성화 돼가고 있음에 따라 의료시설, 기기, 의약품 등에 대한 수요가 증가하고 있음.

ㅇ 국가의 국가보건시스템으로 많은 제조업자들이 특허의약품(patented medicine)에서 제네릭의약품(generic medicine)으로 생산 품목을 변경하고 있음.

ㅇ 유로모니터에 따르면 제네릭 의약품은 20%, 특허 의약품은 60%의 마진을 보임에 따라 이들 수익에서 큰 차이를 보이는 것으로 기술하고 있음. 이에 따라 수출하기에 앞서서 소비 계층별 수요·성비·연령층 등 인구 구성 파악해야 함. 의약품 종류에 따른 마진율을 계산해 어떠한 의약품을 위주로, 어느 소비계층을 대상으로 수출할 지를 전략적으로 결정하는 것이 중요함.

ㅇ 제약과 관련한 제품은 수입 통관이 쉽지 않은 품목임. 인도네시아로 제약을 수출하기 위해서는 수입면허 발급, BPOM 인증, 식약품 수출허가(SKI) 발급 등의 여러 단계를 거쳐야하며 보통 1년 전후가 걸리는 것으로 보고 있음.

ㅇ 그러나 약제별로 적용되는 절차나 구비 서류가 상이하기 때문에, 인도네시아로 수출하고자 하는 약품을 수입해본 경험이 있는 수입·유통업자나 대행업자를 통해 수출을 진행할 것을 권장

ㅇ 현재 인도네시아 정부는 2014년에 발표된 법령에 따라 2019년 10월에는 할랄인증 필수제도를 도입할 계획이며, 할랄인증은 인체에 작용하는 의약품 일체에 해당되는 인증임.

ㅇ 할랄인증 역시 식약청 인증만큼은 아니더라도 투입되는 비용과 시간이 상당히 큰 바, 이에 대해 미리 대비할 필요가 있음.

ㅇ 식약청 규정에도 할랄과 관련된 규정항목이 있기 때문에 할랄 법규에서 금지하는 성분, 즉 알코올이나 돼지고기 성분은 가급적 포함하지 않는 것이 좋음. 포함될 경우에는 붉은 인증마크 부착 등 부과되는 의무 규정을 준수해야 함.

ㅇ 게다가 할랄인증 의무화를 도입함으로써 제약에 포함하는 성분을 제한하는 것은 의약업계에 큰 비관세장벽 혹은 유통 애로사항으로 작용함에 따라 글로벌 대형 제약사들이 할랄인증 의무 규정에서 제약을 예외로 두는 조항을 삽입하기 위해 각고의 노력을 투입 중

ㅇ 인도네시아 정부는 의약품 로드맵 체계화 정비를 통해 헬스케어산업으로의 투자유치를 적극 장려하고 있으며, 이는 수입 비중이 높은 바이오약제, 백신, 생약추출성분 등 원료의약품의 국내 생산 비중을 높이기 위해서임.

ㅇ 인도네시아에 장기적으로 의약품을 유통시킬 계획이 있는 업체는 규제가 강한 편인 수입통관을 거치는 것보다도 투자진출을 통한 공장 설립이 좀 더 나은 인도네시아 제약시장 진출방법이 될 수 있음.

자료원: 유로모니터, 인도네시아 재무부, 식약청, 보건부, 대한민국 관세청, Global Trade Atlas, BMI, 경향신문, 국민일보, 무역협회, 각 기업 홈페이지, KOTRA 자카르타 무역관 자료 종합